Historicamente, stock option é a forma mais utilizada por startups para compartilhar equity com seus colaboradores. Porém, nos últimos anos as RSUs também passaram a ser utilizadas com frequência por esse tipo de empresa.

Com a disputa por talentos cada vez mais acirrada, compartilhar equity com a equipe é uma forma eficaz de alinhar interesses e impulsionar a atração e retenção de bons profissionais. É nesse contexto que dois tipos de incentivo de longo prazo (ILP) se destacam entre as startups: stock options e RSUs (Restricted Stock Units ou Ações Restritas, em português).

O que você encontrará neste conteúdo?

Diferentemente do partnership tradicional, cada um desses formatos tem suas características diferentes. Elas impactam desde a forma com que são tributadas até a quantidade de ações destinadas a cada colaborador.

Ao longo deste conteúdo, explicaremos as diferenças entre os dois modelos de ILP. Acompanhe a leitura.

As principais diferenças entre Stock Option e RSU

Vamos começar entendendo as diferenças de natureza entre uma opção de compra de ações (stock option) e uma RSU:

- Stock Option: direito dado pela empresa para que o colaborador possa comprar uma certa quantidade de ações da organização por um preço pré-fixado, desde que cumpridas as condições estipuladas no contrato (vesting).

- RSU: compromisso firmado pela empresa de que o colaborador receberá gratuitamente uma determinada quantidade de ações da empresa, desde que cumpridas as condições estipuladas no contrato.

A principal diferença está na necessidade do colaborador desembolsar uma quantia em dinheiro para que receba as ações a que tem direito.

Como consequência, a quantidade de ações destinadas a cada colaborador tende a ser inferior quando estamos falando de RSUs (em empresas privadas, 10% menos ações se comparado com um contrato de stock options). Isso porque, diferentemente das opções de compra de ações, as RSUs possuem valor independente do preço por ação da empresa. No caso das stock options, isso só acontecerá caso o atual preço da ação for superior ao preço de exercício a ser pago pelo beneficiário.

Como a quantidade de ações destinadas para cada colaborador tende a ser inferior, podemos dizer que as RSUs geram uma menor diluição das participações dos atuais acionistas da empresa.

Por outro lado, muitos empreendedores contra-argumentam o efeito das RSUs em empresas nascentes. O motivo é que, como o beneficiário irá lucrar com as ações recebidas independente do aumento do preço por ação – seu incentivo em fazer a empresa crescer não é tão latente quanto no caso das stock options. Como resultado, muitos consideram as RSUs um incentivo inapropriado para startups em estágio inicial.

Como forma de aumentar o incentivo de colaboradores de startups early stage, alguns empreendedores utilizam vesting de performance em seus contratos de RSUs – condicionando o recebimento das ações a metas ou à venda da empresa, por exemplo (embora seja uma prática polêmica).

Como funciona a tributação das stock options e RSUs

Outra grande diferença entre os dois formatos é a forma com que são tributados.

No Brasil, por mais que infelizmente ainda não exista uma legislação específica, os incentivos de longo prazo podem ser tributados de duas maneiras diferentes: seguindo a natureza mercantil ou remuneratória.

Natureza remuneratória:

- Interpretação: o incentivo de longo prazo representa um acréscimo patrimonial imediato ao beneficiário e possui o mesmo princípio de um salário (uma “retribuição” direta pelo trabalho prestado).

- Caracterização: gratuidade no recebimento das ações (ou preço de exercício irrisório) e vesting de performance (atrelado a metas do colaborador ou da empresa).

- Tributação: sujeito às contribuições previdenciárias e trabalhistas e ao IRPF (Imposto de Renda de Pessoa Física) anual à alíquota de até 27,5% – que deve ser retido na fonte pela empresa.

Natureza mercantil:

- Interpretação: o incentivo de longo prazo implica apenas uma potencial expectativa de retorno financeiro, que dependerá da efetiva venda das ações. Esse potencial retorno não decorre diretamente da relação de trabalho, mas sim das condições de mercado e do desenvolvimento econômico da empresa, que não têm relação direta com o desempenho específico do colaborador.

- Caracterização: adesão não obrigatória por parte do colaborador; existência de um preço de exercício que reflita o valor de mercado da ação no momento da outorga; e lucro do colaborador vulnerável a variações de mercado.

- Tributação: sujeito apenas ao IRPF de 15% – 22,5% sobre o eventual ganho de capital (diferença entre o valor da venda das ações e o preço de exercício).

A ausência de desembolso belo beneficiário faz com que as RSUs sejam tributadas seguindo a lógica remuneratória, que é mais que o dobro da tributação de natureza mercantil (considerando o IRPF, impostos de INSS, FGTS, entre outros). Já a tributação das stock options pode se encaixar em ambas as naturezas, a depender da interpretação dos termos do plano de opções, conforme explicamos acima (se o preço de exercício reflete o atual preço da ação, etc.).

(Caso queira se aprofundar no assunto, temos um conteúdo específico sobre tributação aqui.)

Por que algumas startups optam por RSUs

No universo das startups, a opção por RSUs quase sempre pressupõe uma posição mais conservadora do empreendedor em relação à tributação. A empresa aceita pagar mais imposto, trocando risco (de ser surpreendida por uma interpretação de natureza remuneratória) por previsibilidade (sabendo exatamente qual o imposto devido).

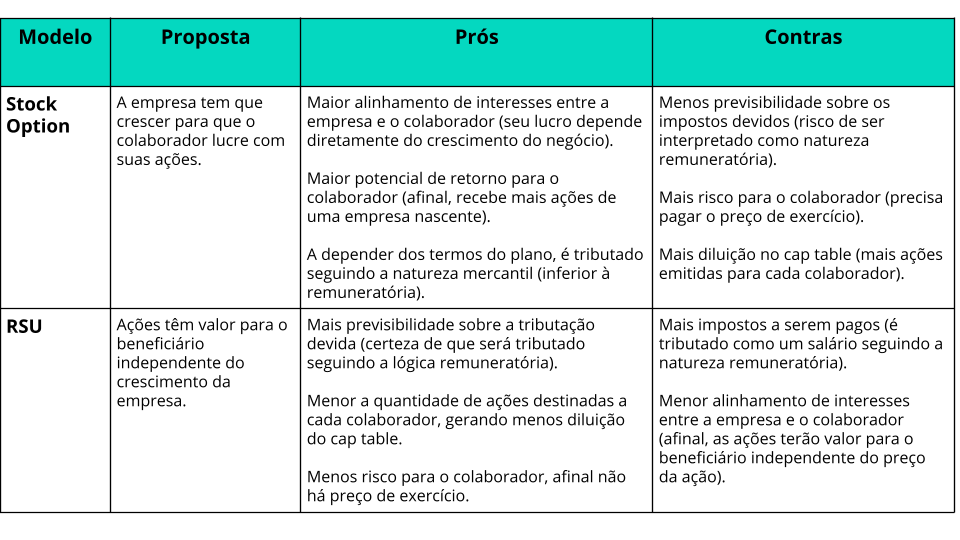

Porque um bom resumo nunca é demais

Stock Option vs RSU: Definindo qual o modelo adequado para sua empresa

Por mais que não exista certo ou errado, stock options são mais comuns no estágio inicial – enquanto as RSUs aparecem com mais frequência em empresas maiores e mais maduras.

A opção pelo modelo de stock option é geralmente justificada pelo maior alinhamento de interesses criado e, em tese, pelo maior potencial de retorno ao colaborador, que receberá mais ações (com a empresa ainda está em estágio inicial, teoricamente as ações têm mais margem para uma valorização exponencial).

Em contrapartida, em empresas mais maduras a opção por RSU geralmente é justificada pela postura mais conservadora em relação à tributação e pelo desejo de tornar o incentivo mais amigável para o colaborador (graças à não existência de um preço de exercício).

Em uma empresa madura (vide pós IPO) com o modelo de stock option, se o beneficiário tiver que pagar um strike price próximo ao preço de mercado da ação, o valor percebido por ele não será tão grande. Isso porque, além de ter que desembolsar uma quantia relevante por um retorno incerto, uma eventual valorização exponencial do negócio (ao estilo Magalu) é bastante improvável nessa fase da empresa.

(Sem contar que, se a empresa for listada na bolsa, o colaborador poderia simplesmente comprar as ações por meio de uma corretora – sem a necessidade do vesting).

Independente do modelo a ser seguido, fato é que ambos modelos possuem prós e contras. Por isso, não existe uma fórmula mágica. Tudo vai depender do momento da empresa e das prioridades de seus gestores. Por isso, a principal dica é buscar referências de outros empreendedores que optaram por stock options e RSUs e ouvir o que eles têm a dizer (além de contar com o apoio de um bom advogado).

Seja lá qual for o incentivo de longo prazo escolhido, o fato da sua empresa compartilhar equity com colaboradores já representa um grande avanço no engajamento de bons profissionais.

Feita a escolha, conte com o Basement para tangibilizar o incentivo aos colaboradores e otimizar o gerenciamento das suas stock options ou RSUs. Desenvolvemos um software próprio para a gestão dos incentivos, dando mais transparência para os beneficiários e otimizando a gestão do cap table para os empreendedores.

Leia também:

- Os incentivos de longo prazo (ILPs) preferidos pelas grandes empresas

- Como comunicar o valor dos incentivos de longo prazo aos colaboradores?